アメックスが発行しているANAカードは2種類あります。

ANAアメリカン・エキスプレス・カード(通称:ANAアメックス)とANAアメリカン・エキスプレス・ゴールド・カード(通称:ANAアメックス・ゴールド)。

どちらのカードも無期限にANAマイルが貯められるというほかのANAカードにはない大きな特徴があるため、魅力を感じている人は多いはず。

ANAマイルを無期限に貯められれば、、、

- 普段はまったく飛行機に乗らないけど、クレジットカードでマイルを貯めていつかは海外旅行に行くよ!(嬉)

- 出張でANAマイルを大量に貯めて、プライベートでビジネスクラスとかファーストクラスに乗ってやる!(ゲス顔)

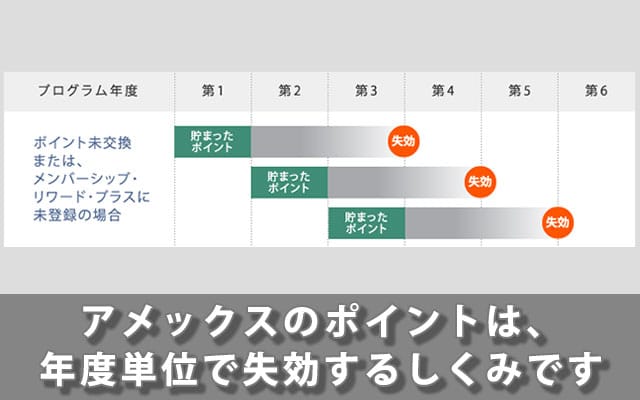

多くのANAカードだとポイントに有効期限があるため、せっかく貯めたマイルが失効してしまうこともザラなんです…(悲)

その点、2種類のANAアメックスならポイントが有効期限が無期限なので、いつまでもマイルを貯めることが可能。

このポイント有効期限無期限というところが、ANAアメックスを持つ最大の価値だと言えます。

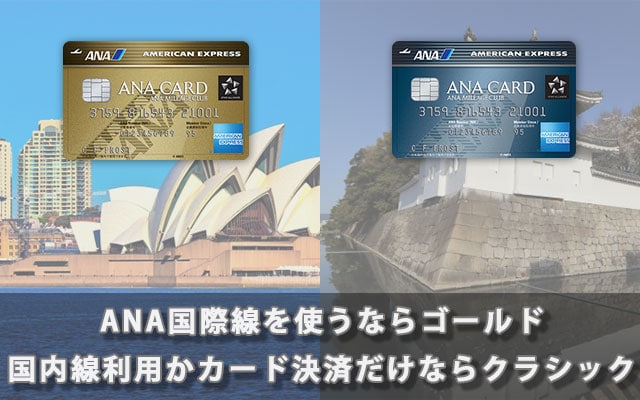

そこで問題になるのは、ANAアメックスとANAアメックス・ゴールド、どちらを選べばいいのか?

結論から言うと、、、

- ANA国際線に乗らずに普段のカード利用や国内線の利用だけでANAマイルを貯める→ANAアメックス

- 年1回以上のペースでANA国際線に搭乗する→ANAアメックス・ゴールド

こういう選び方がよいのではないかな?と思っています。

ここでは、ANAアメックスとANAアメックス・ゴールド、2種類のアメックスが発行しているANAカードのちがいと活用方法についてくわしく説明します。

ANAアメックスのポイント有効期限が無期限というメリットを活かしつつ、付帯サービスや特典を最大限に活用する方法盛りだくさんの内容ですよ!

ANAアメリカン・エキスプレス・カード(通称:ANAアメックス)は、ANA国際線に乗らずに普段のカード利用や国内線の利用だけでANAマイルを貯めたい人にオススメ!

ANAアメリカン・エキスプレス・カード(通称:ANAアメックス)は、ANA国際線に乗らずに普段のカード利用や国内線の利用だけでANAマイルを貯めたい人にオススメ!

年会費は7,700円(税込)。ほかのANAカードとくらべると高額ですが、無期限にANAマイルが貯められるという希少な ANAカードです。

また、ほかのANAカードにはない空港ラウンジサービスや手荷物宅配サービスなど、国内線の利用が快適になるサービスが付帯するのもANAアメックスならではの特徴です。

| 年会費(税込) | 7,700円 |

|---|---|

| 家族カード 年会費(税込) |

2,750円 |

| 入会資格 | 満20歳以上で安定した収入があること |

| 限度額 | 審査により個別に決定 |

| 海外旅行保険 | 最高3,000万円(利用付帯) |

| 国内旅行保険 | 最高2,000万円(利用付帯) |

| ショッピング保険 | 最高200万円 |

| ポイントプログラム | メンバーシップ・リワード 100円=1ポイント |

| マイル移行可能な 航空会社 |

ANA |

| 支払い方法 | 1回払い (リボ払い・分割払い・ボーナス1回払いは、 入会後6か月以降に申し込みにより利用可) |

| 発行日数 | 2〜3週間 |

当サイトを経由してカードをお申し込みいただくと、最大60,000マイル相当のボーナスポイントが!

ANAアメリカン・エキスプレス・ゴールド・カード(通称:ANAアメックス・ゴールド)は、最低でも年に1回はANA国際線を利用するならぜひとも持ちたいカード。

ANAアメリカン・エキスプレス・ゴールド・カード(通称:ANAアメックス・ゴールド)は、最低でも年に1回はANA国際線を利用するならぜひとも持ちたいカード。

ANA航空券購入時のボーナスマイルは全ANAゴールドカード中最高!

そのため、高額な国際線の航空券を購入する機会が多いなら、ほかのANAゴールドカードよりもANAマイルが貯まりやすいのが特徴。

また、手厚い海外旅行保険や現地での日本語による電話サポート、そしてビジネスクラス専用チェックインなど、年会費34,100円(税込)以上に価値ある海外旅行サービスが盛りだくさんです。

| 年会費(税込) | 34,100円 |

|---|---|

| 家族カード 年会費(税込) |

17,050円 |

| 入会資格 | 満20歳以上で安定した収入があること |

| 限度額 | 審査により個別に決定 |

| 海外旅行保険 | 最高1億円(利用付帯) |

| 国内旅行保険 | 最高5,000万円(利用付帯) |

| ショッピング保険 | 最高500万円 |

| ポイントプログラム | メンバーシップ・リワード 100円=1マイル |

| マイル移行可能な 航空会社 |

ANA |

| 支払い方法 | 1回払い (リボ払い・分割払い・ボーナス1回払いは、 入会後6か月以降に申し込みにより利用可) |

| 発行日数 | 2〜3週間 |

当サイトを経由してカードをお申し込み&3か月間の利用金額で最高122,000マイル相当のポイントプレゼント!

なお、このページではANAアメックスのことをクラシック、ANAアメックス・ゴールドのことをゴールドと呼ばせていただきます。

2種類のカードのちがいをまとめてみた

クラシックとゴールドのちがいを手っ取り早く知りたい!という方のために、最初に2つのカードのちがいを表にまとめました。

| ANAアメックス

|

ANAアメックス ゴールド  |

||

|---|---|---|---|

| 年会費(税込) | 本カード | 7,700円 | 34,100円 |

| 家族カード | 2,750円 | 17,050円 | |

| 継続ボーナスのマイル | 1,000マイル | 2,000マイル | |

| スーパーフライヤーズカード | × | ○ | |

| ANAマイル移行手数料(税込) | 6,600円 | 無料 | |

| ポイント有効期限無期限の費用(税込) | 6,600円 | 無料 | |

| マイル還元率 | 通常 | 1% | 1% |

| ANA航空券 | 2.5% | 3.0% | |

| ANAカード特典 | フライトボーナス | 10% | 25% |

| ANAカード特約店で マイル加算 |

○ | ||

| ANAカード共通の割引 | ○ | ||

| ANAゴールドカード特典 | ビジネスクラス 専用チェックイン |

× | ○ |

| 空港内免税店 「ANA DUTY FREE SHOP」 で10%OFF |

× | ○ | |

| IHG・ANA・ホテルズ グループジャパン 朝食無料&ウェルカム ドリンクサービス |

× | ○ | |

| 海外旅行保険 | 死亡・後遺障害 | 最高3,000万円 | 最高1億円 |

| 疾病・傷害 | 最高100万円 | 最高300万円 | |

| 救援者費用 | 最高200万円 | 最高400万円 | |

| 賠償責任 | 最高3,000万円 | 最高4,000万円 | |

| 携行品損害 (年間最高100万円) |

1旅行30万円 | 1旅行50万円 | |

| 適用条件 | 利用付帯 | 自動付帯 | |

| 国内旅行保険 | 死亡・後遺障害 (アメックスの補償) |

× | 最高5,000円 |

| 入院 (ANAカードの補償) |

× | 1日10,000円 | |

| 手術費用 (ANAカードの補償) |

× | 入院中10万円 その他5万円 |

|

| 通院費用 (ANAカードの補償) |

× | 1日2,000円 | |

| 海外旅行サービス | 日本語サポート | グローバル・ ホットライン |

オーバーシーズ・ アシスト |

| 手荷物無料配送 | 帰国時のみ | ||

| エアポート送迎 | × | ○ | |

| 空港クロークサービス | ○ | ||

| 空港パーキング | ○ | ||

| 携帯電話レンタル | × | ||

| 空港サービス | 空港ラウンジ | ○ | |

| プライオリティ・パス | × | ||

| ショッピング保険 | 最高200万円 | 最高500万円 | |

| プロテクション | リターン・ プロテクション |

× | ○ |

| キャンセル・ プロテクション |

× | ○ | |

| アメックスのサービス | コットンクラブ | × | ○ |

| 新国立劇場 | × | ○ | |

| ゴールド・ ワインクラブ |

× | ○ | |

| 京都観光ラウンジ | × | ○ | |

要するに、クラシックは年会費がゴールドよりも低い代わりにマイル移行手数料がかかり、航空券を購入したときのポイントやフライトマイルが少ないわけですね。

一方ゴールドは、年会費は高額である代わりに航空券購入時のポイントやフライトマイルはクラシックよりも多く、マイルを貯めやすくなっています。また、ゴールドはクラシックよりも海外旅行サービスが強化されています。

ゴールドの価値は国際線の搭乗にある

このことから、もしゴールドを持ったとしても、、、

- ANA国内線しか利用しない

- 飛行機に乗らずに普段の買い物だけでマイルを貯める

こういった状態だと、正直年会費がもったいないと言えますね。

普段のカード利用だとクラシックとゴールド、どちらもマイル還元率は1%と同じなので、ゴールドのメリットがまったく活かせませんから。

また、ANA国内線しか利用しないなら、ゴールドだけに付帯する海外旅行サービスもまったく活かせません。

国内線だけでゴールドの年会費をペイするのはかなり難しい

ANA国内線を利用する機会が多い人なら、ANAアメックス・ゴールドのフライトボーナス25%やANA航空券購入によるボーナスポイントを活かせると考えることもできます。

でも、国際線とくらべて航空券代金も低く、得られるフライトマイルも少ない国内線だけで、ゴールドの34,100円(税込)という高額な年会費をペイするのはかなり難しいのが現実です。

それなら、年会費7,700円(税込)のクラシックでボーナスポイントとフライトボーナスをもらった方が、トータルでプラスになる可能性が大きいと言えます。

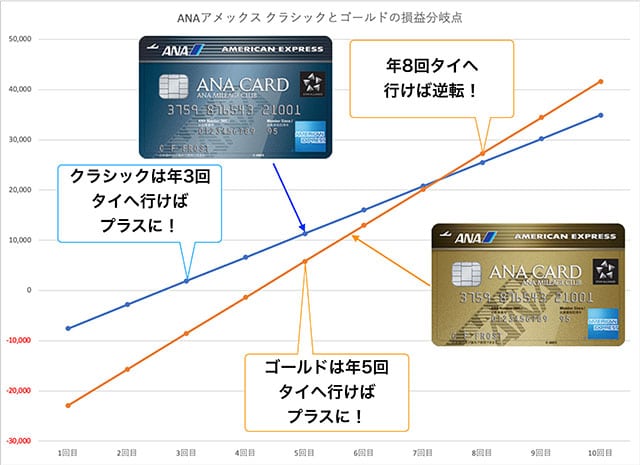

損益分岐点はタイ旅行年間8回

実は管理人、前から気になっていたことがあります。それは、ゴールドで具体的にどれだけANA国際線を利用すればクラシックよりも得になるのか?

ANAを利用する機会が少なければ、年会費が低いクラシックの方が得になるのは当然です。

でも、ゴールドはANA購入券の購入とフライトボーナスの2点でクラシックを上回っているため、一定以上ANA国際線を利用すればクラシックよりも得になります。

その損益分岐点は一体どこなのか? そこで今回、クラシックとゴールドの損益分岐点をシミュレーションしてみました。

クラシックとゴールドで羽田・バンコクのANA国際線の航空券を購入、搭乗するという条件で計算した結果…。

1年間で8回以上タイへ行くなら、ANAアメックス・ゴールドはANAアメックスよりも多くのマイル還元が受けられることが判明しました。

この計算は、

羽田・バンコクのANA国際線をANA公式サイトで70,620円で購入したときの、、、

- ANA航空券購入のボーナスポイントとボーナスマイルを獲得

- フライトで得られるマイルでボーナスマイルを獲得

そして、年会費はボーナスマイルを得るための言わば「コスト」なので、ボーナスポイント・マイルから差し引いて計算しました。(入会/継続ボーナスも1マイル=2円として考慮して)

1年で8回(汗)の頻度でタイへ行く人と言えば、出張でタイにある支社や取引先を頻繁に訪れるか、よほどのタイ好きで毎月のペースでタイ旅行に行く人か、このどちらかですね(笑)

今回は日本からほどよい距離で海外旅行先として人気のあるタイで計算しましたが、行き先がもっと遠ければ少ないフライト回数でゴールドの方が得になります。

ゴールドの充実した海外旅行サービスは注目!

「じゃあ、タイへ行く回数が1年間で2~3回なら、ゴールドじゃなくて普通のANAアメックスを選んだ方がいいの?」

と思われるかもしれません。

ANAアメックスでマイルを無期限に貯めること「だけ」にこだわるなら、確かにそのとおりです。

でも、ANAアメックス・ゴールドの価値は、ボーナスマイルが多いことに加えてANAゴールドカード特典やアメックスの海外旅行サービスが利用できるところにあります。

特に魅力的なのは、

- 空港でのチェックインで長蛇の列に並ぶ必要がないビジネスクラス専用チェックイン

- クラシックよりもはるかに優れた実用的な海外旅行保険と現地での電話サポート

この2つです。

なので、ANA国際線を利用する機会が年1~2回ペースだったとしても、ANAアメックス・ゴールドを持つ価値は大いにあるように感じます。

タイに年間8回で行く人はホンマに少ないと思うけど、ANA国際線を年1回でも使うんやったら、ビジネスクラス専用チェックインと海外旅行保険に魅力を感じるか?

これがANAアメックスとANAアメックス・ゴールドを選ぶ大きな基準になるな。

もし俺が選ぶんやったら、年に1~2回しかタイへ行かんけどANAアメックス・ゴールド!

ビジネスクラスのチェックインカウンターを使えるんは、本来ならホンマにビジネスクラスに乗る人かANAの上級会員だけ。やから、クレジットカードに入会しただけで利用できるんはオイシイ(嬉)

ここまでの内容をまとめると、クラシックが適しているのは、、、

- 普段はANAに搭乗せずにカード利用だけで貯めたマイルを使ってANAに乗りたい人

- ANA国内線を利用する機会が多い人

- ANA国際線を年に数回は利用するけど、ゴールドの特典よりもマイルを貯める効率を優先したい人

主にこういった方になります。

そして、ゴールドが適しているのはANA国際線を年に最低1回でも利用する人だと言えます。

2つのANAアメックスの特徴

クラシックとゴールドを選ぶポイントをご理解いただいたところで、今更ではありますが、この2つのカードに共通の特徴について説明します。

2つのANAアメックスは、どちらもアメックスとANAが提携して発行しているカード。

そのため、普段のカード利用でマイルが貯まりやすいことは言うまでもなく、ANAカードとアメックス、両方の特典を利用することができます。

ここではおさらいの意味も兼ねて、これら2つのカードに共通する特徴について説明します。

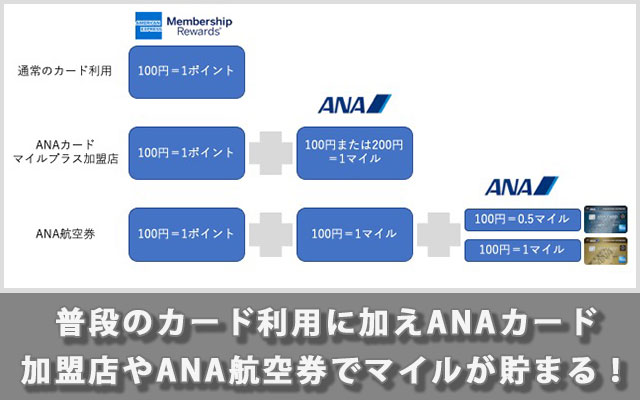

カード利用でマイルが貯めやすい

これは2つのANAアメックスは普段のカード決済でANAマイルが貯まりやすく、さらにポイントをANAマイルに移行する際の上限がまったくないのが大きな特徴です。

カード決済100円につきANAマイル1マイル相当のポイントが貯まり、有効期限が無期限のポイントを一気にまとめてANAマイルに移行できるのが2つのANAアメックスの他社カードにはない特徴です。

普段のカード利用はマイル還元率1%

2つのANAアメックスは、どちらも普段のカード決済100円につきANAアメックスのポイントプログラム「メンバーシップ・リワード」のポイントが1ポイント貯まります。

そして、このポイントは1,000ポイント=1,000マイルとしてANAマイルに移行可能なので、ANAアメックスのマイル還元率は1%となります。

ANAと提携していないクレジットカードだと、ポイントをANAマイルに移行できると言っても還元率は0.3%~0.5%といった水準…。

そのため、クレジットカードの利用でANAマイルを貯めるなら、ANAアメックスを初めとするANAカードがもっとも適しています。

ANAアメックスのポイントはANAマイルにしか移行できませんが、ANAマイルはANAだけでなく、スターアライアンスに加盟している航空会社の特典航空券と交換できます。

そのため、ANAを利用しない方であってもANAマイルを活用できる場面はたくさんありますよ。

管理人もANAには全然乗らないのにANAマイルを貯めてます。

ANAマイルを使ってタイ国際航空の特典航空券をもらうのが目的(笑)

管理人の最寄りの国際空港である関西国際空港からバンコク行きの直行便はタイ国際航空とJALしかないから、ANAに乗りたくても乗れんのやw

ちなみにJALはスターアライアンスとはちがう「ワンワールド」っていう空港連盟に加盟してるから、ANAマイルは使えんという…。

ANAとJALは同じ日本の空港会社なんやから、もっと仲良くしてくれ!

ここで説明したとおり、ANAアメックスはマイル還元率1%と、クレジットカード全体で見るとマイル還元率が高いカード。

でも、ANA VISAワイドゴールドカードはANAアメックスよりもマイルが貯まりやすいカードなんです。

でも、ANA VISAワイドゴールドカードはANAアメックスよりもマイルが貯まりやすいカードなんです。

ANA VISAワイドゴールドカードは、以下2つの方法でマイル還元率を1.6%にまで引き上げられるのが大きな特徴。

- 年間のカード利用金額によるボーナスポイント

- リボ払いで毎月数円の金利手数料を支払うという「裏技」を使えばボーナスポイント

しかも通常なら15,400円(税込)の年会費も、Webサービスに登録するだけで10,450円(税込)にまで引き下げることができるのも魅力です。

リボ払いによる裏技は、金利手数料が低くなるように毎月の支払金額を計算しなければならないという手間はかかるものの、徹底してANAマイルを貯めたいなら最強で、ANAマイルを語る上で絶対に外せないカード。

ただ、ANA VISAワイドゴールドカードはポイント有効期限が3年で延長はありません。

そのため、このカードのマイル還元率に魅力を感じてポイントを貯めたものの、実際には仕事や家庭の都合でマイルを活用できず失効してしまった…(泣)そういった事件が多いので要注意です。

もし飛行機に乗る機会が年に1回あるかないか、という頻度なら、ANA VISAワイドゴールドカードだとポイント失効して結局マイルを活用できない危険性が高いので、ANAアメックスを選んだ方が結果的にはお得になる可能性が高いですね。

ApplePayでも利用可

ANAマイルを貯めるには、日常生活のありとあらゆる支払いをANAアメックスにまとめることが重要です。

現金や口座引き落とし、ほかのクレジットカードでの支払いだと、ANAマイルを効率よく貯めることはできませんからね。

そこで活用したいのが、ApplePay。ApplePayは、iPhoneにクレジットカードを登録すれば財布やカード本体がなくても支払いができるという決済方法。今では、多くのクレジットカードがApplePayに対応しています。

日常生活の中では、コンビニやスーパー、家電量販店などで少額な買い物をする機会もありますし、自宅近所の買い物やガソリンスタンドだと、財布からカードを取り出すことすら面倒に感じる場面もあります。

そんなときはApplePayに登録したANAアメックスで支払いをすれば、無駄なくANAマイルを貯めることができるわけです。

ApplePayで支払いをしてもカード払いと同じようにポイントが貯まるため、どんどん活用していきましょう。

ANAマイルへのポイント移行上限なし

ここまで説明したとおり、ANAアメックス(というよりANAカード全般)は普段のカード利用でマイル還元率1%という、クレジットカード全体で見れば高いマイル還元率です。

でも実は、アメックスが発行しているほかのクレジットカードであるアメックス・グリーンやアメックス・ゴールドも、ANAアメックスと同じようにANAマイルの還元率は1%なんです。

しかも、アメックス・グリーンやゴールドはANAマイル以外にも提携14社のマイルに移行できるという意味では、ANAアメックスよりも優れているといえます。

「じゃあ、ANAアメックスよりもアメックス・グリーンとかゴールドを持った方が、いいんじゃね?」

という考えも浮かぶのですが、ANAアメックスはANAマイルの移行上限がないという大きな特徴があります。

アメックス・グリーンやゴールドは、年間4万ポイント(=4万マイル)しかANAマイルに移行できないんです(泣)

ANAマイルを使ってタイ国際航空(関空発バンコク着)の往復の特典航空券を手に入れるには3万5,000マイルが必要です。

つまり、管理人がどれだけアメックス・プラチナでポイントを貯めたとしても、年に1回しか特典航空券を使えないわけです(泣)

アメックス・プラチナも、ポイントをANAマイルに移行できるのは年間4万マイルまでやから。

あと、タイ国際航空(関空発バンコク着)のビジネスクラスやと6万マイルが必要。

この特典航空券を手に入れるには、年をまたいで2年ごしでポイントをANAマイルに移行する必要があるわけ(汗)

それって面倒臭いし、もしも予定が変わってビジネスクラスに乗らんことになったら、先に移行したマイルはどうすんの…?って話やで。

年間4万マイルの上限って、数年かけて貯めたマイルを使うには不便すぎるわ…。

このように、ANAアメックスはマイル還元率1%という高い水準でポイントを貯めることができる上、年間移行上限がないため貯めたポイントを一気にまとめて活用できるというメリットがあるわけです。

ただ、ここまで説明した内容はANAアメックスだけでなく、ほかのANAカードにも当てはまる内容。次では、ANAアメックスだけの、ほかのANAカードにはない大きなメリットを説明しますね。

ポイント有効期限が無期限

数多く発行されているクレジットカードの中でANAアメックスのクラシックやゴールドを選ぶ最大の理由は、ポイント有効期限が無期限=永遠にANAマイルを貯めることができる、やっはりこれですね!

ANAマイルの還元率が高くてポイントの年間移行上限がないのは、たくさん発行されているANAカードすべてに当てはまることです。

でも、ANAカードの多くは「ポイント有効期限」が決められています。基本的にはANA一般カードだと2年、ANAゴールドカードで3年がポイント有効期限。延長する方法はありません。

そのため、カード利用で貯めたポイントは有効期限以内にANAマイルに移行しないと失効してしまうわけです。

一見、

「ポイント有効期限が2~3年もあったら、十分海外旅行に行けるんじゃね?」

と感じるかもしれません。確かに、年に1~2回は海外へ行く習慣がある人にとっては十分だと思います。

仮に毎月10万円をANAカードで決済したとすると、1年間で貯まるポイントは1万2,000マイル分。3年だと3万6,000マイルになるので、計算上はタイに行けるだけのマイルが貯まります。

毎月10万円のカード決済なら、食費やガソリン代、光熱費、家電などの買い物をANAカードにまとめれば多くの人にとって現実的なはず。

でも、マイルを貯め始めてからきっちり3年後にタイ(別にほかの場所でもいいですけどw)に行かないと、1年目に貯めた1万2,000マイル分のポイントは失効しますよ?

現実的な問題として、仕事や家庭の都合で数日間の海外旅行の日程が取れないことってけっこう多いものです。

また、海外旅行の日程が取れたとしても、特典航空券が取れずに普通に航空券を購入しなければならないこともあります。

実は、飛行機の座席の中でも、マイルを使った特典航空券で取れる席の数が決まっています。そのため、空席があってもマイルでは取れないけどお金を払えば取れるということが、けっこう多いんです。

特にGWや年末年始、夏休みといった1番旅行に行きたい時期だと、特典航空券の予約は絶望的です。マイルを使い慣れた人が、1年前からマイルを使って確保してしまいますからね。

特典航空券と交換するのに必要なマイルさえあったらいつでも海外旅行に行けるイメージがあるけど、実際にはマイルが使えん場面もあるで。

特にGWとか夏休み、年末年始みたいな航空券が高いときにマイルを使いたいって考える人は多いと思うけど、かなり競争率が高いから難しいで…。

ちなみに俺は5月とか9月みたいな繁忙期がすぎて空席が多いタイミングでマイルを使うことが多いけど、1週間前でも予約できるで(笑)

こういった実際にはマイルが使えないこともあることを考えると、ANAアメックスのポイント有効期限が無期限のメリットはかなり大きなものです。

もしも海外旅行でマイルが使えなかったとしても、次回以降の海外旅行までポイントとして持っておけばいいだけですからね。

ポイントの有効期限が迫って焦ることもなければ、失効してしまってガッカリすることもありません。

このようにポイントが永遠に失効しないことを考えると、このためだけにANAアメックスの高額な年会費を支払うのも十分価値があるんじゃないかな?と思います。

ANAアメックス・ゴールドは、無条件でポイント有効期限が無期限になります。

ただ、年会費7,700円(税込)のクラシックは、ポイント有効期限を無期限にするためには別途有料サービスであるポイント移行コース(年間6,600円・税込)に登録する必要があるので注意。

もしもポイント移行コースに登録していないと、クラシックのポイント有効期限は2~3年と、普通のANAカードと何ら変わりないのでメリットを活かすことができません。

「有効期限2~3年って、何でそんなにアバウトなわけ?(汗)」

と感じた方も多いと思うのでくわしく説明すると、クラシックのポイント有効期限は、「ポイントを獲得してから2年後の年度末まで」。

つまり、3月に獲得したポイントだとちょうど2年で失効してしまいますが、4月に獲得したポイントだと約3年の有効期限があります。

クラシックを選ぶ人の大半は、この2~3年というポイント有効期限をすぎてもポイントを貯め続けたいはず。

そうなると、このカードに入会してから3年後にポイント移行コースに移行すればOK。入会後2年間は、ポイント移行コースに登録しなくてもポイントが失効するはありませんからね。

そして、入会3年以降にポイント有効期限を無期限にするために登録したポイント移行コースは、ポイントをまとめてマイル移行したタイミングで登録を解除すれば、ポイント移行コースのコストを抑えることができます。

クラシックは入会してから3年目以降、ポイントをマイル移行するまでの間は、年会費が実質的に14,300円(税込)(年会費7,700円+ポイント移行コース6,600円)となってしまうことを覚えておきましょう。

「毎年13,000円も支払ってマイルを貯めるのって、本当に得なの…?」

という疑問もありますが、ほかのANAカードだと何をどうやってもポイント有効期限は無期限にならず、ポイント獲得から2~3年が経てば問答無用で消えてなくなってしまいます。

そう考えると、ポイント移行コースの費用さえ支払えばポイント失効を防ぐことができるという選択肢が用意されているメリットは大きいと言えますね。

ショッピング保険で補償が受けられる

クラシックとゴールド、どちらのANAアメックスにもショッピング保険が付帯しています。ショッピング・プロテクションという名前で、これはANAカードではなくアメックスのサービス。

これらのカードで買った品物は90日間、盗難や破損といった被害に遭ったときにアメックスが購入代金を補償してくれます。

ANAアメックスはマイルを貯めるために普段のあらゆる買い物で利用するはず。そのため、日常生活での買い物はマイルが貯まるだけでなく、アメックスのショッピング保険まで付いてくるというわけです。

ショッピング・プロテクションの補償内容はクラシックとゴールド、どちらもまったく同じですが、補償される金額が以下のように変わります。

- ANAアメックス…年間200万円

- ANAアメックス・ゴールド…年間500万円

ゴールドは年会費が高い分ショッピング保険も充実していますが、クラシックの年間200万円でも、十分手厚い補償内容です。

ショッピング保険は、別にANAアメックスでなくてもほかのANAゴールドカードにも付いてるで。

けど、アメックスの「ショッピング・プロテクション」だけは、他社ショッピング保険で補償されへんスマホとかタブレット、パソコンなんかも補償されるんが大きなウリ!

スマホとかノートパソコンは高額やのに持ち運んどるときに壊してしまう可能性が高いから、ANAアメックスで買ったらショッピング保険が付いてるんはさりげなく嬉しいよな。

ANAカードマイルプラス加盟店で0.5%~1%のボーナスマイル

先ほども説明したとおり、ANAアメックスはカードで買い物をした金額の1%が1マイル分のポイントとして獲得できるカード。

そして、ANAカードマイルプラス加盟店だとその1%にプラスして0.5%~1%のマイルが貯まります。

ANAカードマイルプラス加盟店というのは、早い話がANAマイルが貯まる特約店。Tポイント加盟店のANAマイル版だと思えばOK。

特にクラシックを持つ人は、普段の買い物でできるだけ多くのマイルを貯めたいところなので、できることならANAカードマイルプラス加盟店を利用するのがオススメです。

ANAカードマイルプラス加盟店はたくさんありますが、多くの人にとって恩恵がありそうなのは以下のとおり。

| セブンイレブン | |

| イトーヨーカドー | |

| スターバックス (スターバックスカードにチャージ) |

|

| マツモトキヨシ | |

| ENEOS | |

| エッソ | |

| モービル | |

| ゼネラル | |

| ヤマダ電機LABI |

中でも、イトーヨーカドーで食料を買ったりENEOSなどでいつもガソリンを給油するなら、毎月の支払い金額もけっこう多いはずなのでANAマイルを貯めやすくなりますね。

ANAカードマイルプラス加盟店はもっとたくさんあるけど、とりあえずANAアメックスで決済すれば、ANAカードマイルプラス加盟店を知らなくても勝手にボーナスマイルが貯まるから問題ありません(笑)

ANAアメックスは、先ほども説明したとおりApplePayに登録して電子マネーQUICPayとして利用できます。

ANAカードマイルプラス加盟店でのボーナスマイルはカード決済でないと得られないので注意!

特にセブンイレブンとかENEOSだったらわざわざ財布からカードを取り出すよりもiPhoneで支払った方が便利だけど、ボーナスマイルを貯めるためにカード決済した方がいいですね。

なお、普段のカード利用だけでマイルを貯めたい人にとってネックになるのは、このボーナスマイルはアメックスのポイントではなく、直接ANAマイルとして付与されること。

直接ANAマイルとして付与されると、アメックスのポイントとはちがって3年という有効期限があるため、失効してしまう可能性が高いんです…。

そのため、クラシックでANAマイルを貯める人なら特典航空券を手に入れるペースは数年に1度になると思うので、このボーナスマイルは「おまけ」程度に考えた方がいいですね。

ANA航空券の購入でボーナスマイル

ANAアメックスは、ANA公式サイトでANA航空券を購入したときのマイル還元率が高いのも特徴。

先ほど説明したANAカードマイルプラス加盟店よりもさらに多くのボーナスマイルが、以下のとおり得られます。

- ANAアメックス…2.5%

- ANAアメックス・ゴールド…3%

ANA航空券の購入でボーナスマイルが貯まるのはANAカード全般で言えることなのですが、ANAアメックスはすべてのANAカードの中でもっとも多くのボーナスポイントが得られるんです。

ANAアメックスはANAカードの中でも年会費が高いですが、ANA航空券を購入する機会が多いほどメリットが大きくなるカードとも言えますね。

特にANAアメックス・ゴールドでANA国際線を利用する人なら、このメリットを最大限に活かせそうです。

ANA国際線の航空券は、羽田・バンコクの往復だと約7万円ですが、ゴールドだと3%の2,100マイルが還元されます。

ちなみに4回バンコクに行けば、東京・大阪のANA国内線(通常期・片道7,500マイル)を無料で利用できます。

ここで説明した強力なボーナスマイルを得るためには、ANA公式サイトで購入することが条件です。

以下のようなときはボーナスマイルの対象外なので注意しましょう。

- エクスペディアや楽天トラベルでANA航空券を買ったとき

- ANA以外のスターアライアンスの航空会社の航空券を公式サイトで買ったとき

ちなみに、上記の場合は通常のカード決済と同じように、100円につき1マイル分のポイントが貯まるだけです。

ANAアメックス・ゴールドで3%も還元されるんは、海外へ行く機会が多い人にとってはメリットがかなり大きいかな。

アメックスはほかのANAカードよりも航空券購入のボーナスマイルが多いから、ANA公式サイトでANA航空券をよく買うんやったらANAアメックス・ゴールドはマイルが貯まりやすいで。

ちなみに俺、タイ国際航空に乗りながらANAマイルを貯めてるから、ANAアメックスの恩恵は受けられへん…(悲)

フライトマイルにボーナスが加算される

ANAマイルは、ANA便に搭乗してもフライトマイルが貯まります。本来なら、このフライトマイルが1番メジャーなマイルの貯め方だと思います。

フライトマイルは、飛行距離に比例して獲得できるマイルは多くなります。

羽田・バンコクを例に挙げると、特典航空券は35,000マイル(往復・通常期)で交換できるので、6回バンコクへ行けば1回無料でバンコクまで行けることになります。

このフライトマイルが、ANAアメックスをはじめとするANAカードを持っていれば以下のようにボーナスが加算されるわけです。

- ANAアメックス…10%

- ANAアメックス・ゴールド…25%

なお、フライトボーナスは、ANAアメックスだけでなくすべてのANAカードでまったく同じように得ることができます。

入会/継続マイルで実質的な年会費を下げることができる

ANAアメックスは年会費が低いクラシックでも7,700円(税込)、ゴールドだと34,100円(税込)。ほかのANAカードとくらべても年会費が高いのは、どうしても気になるところ。

ANA VISAカードやJCBカード(一般)ならANAアメックス・クラシックより付帯サービスは少なくポイント有効期限も2年と決められているものの年会費は2,200円(税込)。

また、もっともANAマイルが貯まりやすいANA VISAワイドゴールドカードもポイント有効期限は3年と決められているものの、簡単な条件を満たせば年会費10,450円(税込)。

さすがにANA VISAカードほどとはいきませんが、入会/継続マイルで実質的な年会費を下げることができます。

入会/継続マイルは、入会してすぐ、そして入会してから1年ごとに毎年必ずもらえるボーナスマイル。クラシックとゴールドともに、それぞれ以下のとおりもらえます。

- クラシック…1,000マイル

- ゴールド…2,000マイル

仮に1マイルの価値を2円として考えると、クラシックの年会費は7,000円-2,000円=5,000円、ゴールドだと31,000円-4,000円=27,000円にまで下がると考えることができます。

ちなみに、この1マイル=2円というのは、マイルを羽田・バンコクのエコノミークラスの特典航空券と交換した場合です。

海外旅行保険が付帯。けどクラシックは使えない(泣)

クラシックとゴールド、どちらも海外旅行保険が付帯します。

海外旅行保険は、「旅行に強いアメックス」に期待が膨らみますが、クラシックの海外旅行保険は使い物にならないレベルだという罠が潜んでいるので注意しましょう。

なお、ゴールドはこのカード1枚の海外旅行保険で十分対応できるレベルです。

クラシックの海外旅行保険が使い物にならないというのはどういうことかと言うと、キャッシュレス診療が利用できないんです。

キャッシュレス診療というのは、海外の病院で治療を受けたとき、治療費をカード会社が直接病院に支払ってくれるサービスのこと。

そのため、手持ちの現金がなかったとしても急な病気やケガで治療を受けられるわけです。

海外の医療費は高額で、ちょっとした病気やケガでも数十万円や数百万円の請求があることも珍しくありません。

そこで問題となるのは、海外旅行や出張で数十万円とか数百万円という現金を用意できないこと。

そのため、キャッシュレス診療は海外旅行保険では必須だといえますし、多くのクレジットカードに付帯しています。

そんな重要なキャッシュレス診療が、クラシックには付いていないんです。クラシックだと海外での医療費は自力で一旦支払い、帰国してからカード会社ら請求して返してもらう形になります。

しかも、海外旅行保険でもっとも利用する可能性が高い疾病・障害補償が最高100万円。この100万円、一部の年会費無料カードすら下回る低い水準です。

このことからも、ANAアメックスは年に1~2回という少ない頻度だったとしても、海外へ行く機会がある人にとっては相性が悪いカードだと言えます。

海外へ行く機会はあるけど年会費が低いクラシックでマイルを持ちたいという方、またANAアメックスで貯めたマイルを使って海外へ行くときは、エポスカードを合わせて持つことをオススメします。

エポスカードは年会費無料なのに海外旅行中の病気が200万円、ケガが270万円も補償されるという、海外旅行保険のコスパがもっとも高いカード。

もちろん、キャッシュレス診療にも対応しているので実用性もバッチリです。

エポスカードに入会して自宅の引き出しに眠らせておいたとしても勝手に海外旅行保険が適用されるという、ある意味で奇跡のカード(笑)

年会費無料で得することしかないので、ぜひANAアメックス・クラシックと合わせて持つことをオススメします。

なお、エポスカードについては以下のページでくわしく説明しています。

なお、ANAアメックス・ゴールドの海外旅行保険は十分な補償。この1枚あれば十分だと言ってしまっていいでしょう。

現地での病気・ケガを最高300万円まで補償。ANAアメックスにはないキャッシュレス診療にもバッチリ対応します。

ここまで説明した内容をみても、ANAアメックスは国内向け、ゴールドは海外向けだと言えますね。

また、1枚でも十分な補償を受けられるANAアメックス・ゴールドと先ほど説明したエポスカードを合わせて持つことにより、海外旅行保険で受けられる補償をグレードアップするのも1つです。

(クレジットカードの海外旅行保険は、複数持っていれば重複して補償を受けることができます。)

なお、クラシックとゴールドの海外旅行保険の補償金額は、以下の表のとおり。

| 補償内容 | クラシック

|

ゴールド

|

|---|---|---|

| 死亡・後遺障害 | 最高3,000万円 | 最高1億円(利用) 最高5,000万円(自動) |

| 疾病・傷害 | 最高100万円 | 最高300万円(利用) 最高200万円(自動) |

| 賠償責任 | 最高3,000万円 | 最高4,000万円 |

| 携行品損害 (年間最高100万円) |

1旅行30万円 | 1旅行50万円 |

| 救援者費用 | 最高200万円 | 最高400万円(利用) 最高300万円(自動) |

| 適用条件 | 利用付帯 | 自動付帯 |

ANAアメックス・ゴールドは「さすがはアメックス!」っていう、旅行に強いイメージどおりの海外旅行保険。

ゴールドは病院のキャッシュレス診療に加えて、海外での弁護士費用とか保釈金まで立て替えてくれるやりすぎレベルのサービスがあるで。

万一海外のレンタカーで事故になったら、弁護士とか保釈金とかの問題が出てくるけど、これって使う場面があんのか…?(苦笑)

まぁ、ゴールドやったらそこまで対応できるサービスが付いてるってことやな。

けど、クラシックは「アメックスやし、何となく海外旅行保険もええ気がするけど?」って思ってたら、いざってときにえらい目に遭うから注意!

っていうか、ANAアメックス(年会費7,700円・税込)の海外旅行保険がエポスカード(年会費無料)に負けてるって、どういうことなんよ…?(苦笑)

空港ラウンジサービスは同伴者1名も無料

ANAアメックスは国内線、ANAアメックス・ゴールドは国際線で利用する機会が多くなると予想できる空港ラウンジ。どちらのカードもまったく同じサービス内容です。

空港ラウンジサービスは、多くのゴールドカードに付帯するサービス。その中でANAアメックスが優れているのは、カード会員だけでなく同伴者1名も対象となること。奥さんや友だちと一緒に空港ラウンジを利用できます。

2つのカードはどちらもANAカード。しかも旅行に強いアメックスが発行しているとなれば、ANAラウンジも利用できるのでは?と期待が膨らみます。

でも、残念ながらどちらもカードもANAラウンジは利用できません(泣)

なお、ANAアメックス・ゴールドよりもランクが高いANAアメックス・プレミアム・カード(年会費16万5,000円・税込)なら、国内線利用時のみANAラウンジが利用できるという特典が付いています。

けど、年会費が15万円もかかるのに国際線利用時はANAラウンジを利用できないのは、けっこう残念ですね。

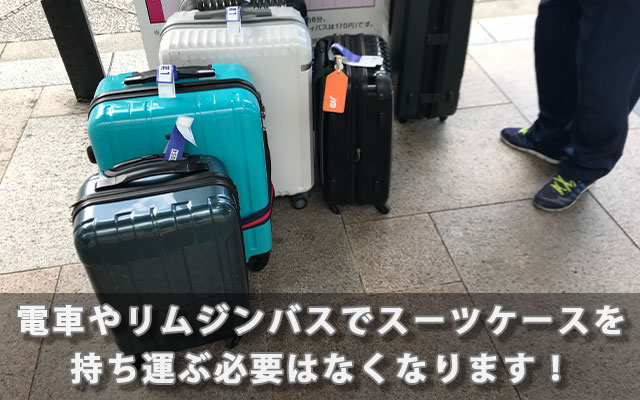

帰国時は手荷物無料配送サービスが利用できる

ANAアメックス、ANAアメックス・ゴールドともに、海外からの帰国時は手荷物無料配送サービスを利用できます。

このサービスは、海外からの帰国時にスーツケースを1個、国際空港から自宅まで無料で配送してくれるサービス。空港からほぼ手ぶらで帰宅できる上、預けた手荷物は翌日には自宅に届けられるため、人気のあるサービスです。

ただ、このサービスは国内線に搭乗したときは利用できません。そのため、海外旅行にイマイチ適していないANAアメックスだと手荷物無料宅配サービスを活用できる場面は少ない気がします。

どちらかというと、海外旅行向けのANAアメックス・ゴールドで利用しやすいサービスだと言えますね。

支払いはすべてANAアメックスにまとめるべき

ここまで説明した内容が、ANAアメックス・クラシックとゴールドに共通するサービス内容です。

どちらのカードも普段のカード利用でマイル還元率1%。そしてANA特約店だとさらにマイルが貯まりやすいため、普段からあらゆる支出をANAアメックスにまとめるのが基本です。

そして、ANA便の航空券を購入するときは、ANA公式サイトを利用することをオススメします。

エクスペディアや楽天トラベルでANA航空券を買うと金額が安いイメージがありますが、よくよく調べてみるとANA公式サイトと大して変わりませんよ(笑)

ゴールドだけに付帯する特典を紹介

ここまでANAアメックスのクラシックとゴールド、共通のサービスについて説明しました。

ここまでの内容を見ても、クラシックとゴールドは共通しているサービスは多いものの、以下の部分でゴールドが優れています。

| クラシック

|

ゴールド

|

|

|---|---|---|

| 年会費(税込) | 7,700円 | 34,100円 |

| ポイント有効期限が 無期限になる条件 |

ポイント移行 コースに登録 |

無条件 |

| 入会/継続ボーナス | 1,000マイル | 2,000マイル |

| ANA航空券を買ったときの ボーナスマイル |

2.5% | 3% |

| フライトでのボーナスマイル | 10% | 25% |

| 海外旅行保険の補償金額 |

|

|

冒頭でも説明しましたが、要するにゴールドは海外旅行へ行く人向け、クラシックは日常生活や国内線でマイルを貯める人向けですね。

そして実は、クラシックにはなくてゴールドだと利用できるサービスもあるんです。

特に魅力的なのは、ビジネスクラス専用チェックイン。このためだけにゴールドを持ってもいいくらいじゃないかな?と思います。

ここからは、ゴールドだけに付帯する特典やサービスについて説明しますね。

ANAゴールドカード特典

ゴールドだけは、ANAゴールドカードに共通して付帯する特典が利用できます。

主なものとして、以下の2つ。

- ビジネスクラス専用チェックイン

- IHG・ANA・ホテルズグループジャパンで朝食無料&ウェルカムドリンクサービス

ANA国際線を利用する機会が多い人にとって、ビジネスクラス専用チェックインはかなり魅力的ですね。

この特典は、ANAのエコノミークラスを利用するときでも、ビジネスクラス専用のチェックインカウンターが利用できるというもの。

空港のチェックインカウンター、ビジネスクラスはがら空きなのにエコノミーの方は長蛇の列ができています…。

でもANAアメックス・ゴールドなら、別にビジネスクラスに乗るわけでもないのに並ぶ必要のないビジネスクラス専用カウンターを利用できるんです。

チェックインは並ぶのが面倒だというのもありますが、出発時間から並ぶ時間も含めた上で前もって空港に到着する必要があります。

チェックインカウンターで並ぶ必要がないということは、、、

- チェックイン後にラウンジなどでくつろげる時間が増える

- 空港に到着する時間を通常よりも遅らせることができる

こういったメリットがあります。ANA便を利用する機会が多い人なら自宅を出る時間を遅らせることができますし、年1~2回は海外旅行に行く方なら、搭乗時間までゆとりを持ってすごせます。

ビジネスクラス専用チェックインと言えば、ANAを利用する機会が多い人だと優先搭乗と手荷物受け取りの優先にも興味を持たれるのではないでしょうか?

優先搭乗というのは、搭乗時間になったらビジネスクラスの人と一緒に、真っ先に飛行機に乗れる特典。

エコノミークラスに搭乗できるのは、通常ならビジネスクラス利用者や上級会員の次。けっこう待たないといけないのがけっこう面倒です。

そして手荷物受け取り優先というのは、空港に到着したときに手荷物を真っ先に用意してくれるサービス。ターンテーブルの前で自分のスーツケースが出てくるのを待つ時間が短くなります。

どちらも出発・到着時のわずらわしい時間を短縮してくれる、魅力的なサービスです。

でも残念ながら、ANAアメックス・ゴールドではこれら2つのサービスは利用できません(泣)

優先搭乗と手荷物受け取り優先は、本当にビジネスクラス以上に搭乗するか、ANA上級会員になる必要があります。

優先搭乗は、ホンマに憧れるよな-。

俺はタイ国際航空のエコノミークラスに乗ることが多いけど、エコノミークラスは搭乗のときに「その他のお客様、ご搭乗ください」ってアナウンスされてけっこうヘコむモンなぁ。

「その他」って、けっこう失礼やと思うんやけど(笑)

アメックス独自の「プロテクション」で普段使いもより安心

ゴールドは、クラシックにはない2つの「プロテクション」も付帯しています。

- キャンセル・プロテクション

- リターン・プロテクション

これはアメックス・ゴールドとまったく同じサービスで、アメックス以外のクレジットカードには付帯していないアメックス完全オリジナルです。

キャンセル・プロテクションというのは、このカードで航空券やホテルをキャンセルしたとき、前払い代金が返金されなかったりキャンセル料金が発生したときにアメックスが補償してくれるというもの。

ANA便は出発日が近づけば近づくほどキャンセル料金が高額になるので、急にキャンセルしなければならなくなったときは嬉しい補償、、、と思いきや、適用される条件がかなり厳しいので「お守り」くらいに考えておいた方がいいですね。

キャンセル・プロテクションが適用されるのは、次の4つの場合のみ。

- カード会員本人+家族の死亡

- カード会員本人+家族の入院。ただし妊娠・出産は対象外

- カード会員本人+家族のケガによる通院

- カード会員本人の海外出張

旅行をキャンセルしなければならないパターンで多いのは、仕事でどうしても外せない会議や打ち合わせが入ったときだと思います。でも、そういった場面ではキャンセル・プロテクションは適用されません(泣)

なので、家族の急な入院やケガによる通院のときの「保険」ですね。

そしてリターン・プロテクションは、お店やサイトが新品・未使用品の返品・返金に応じてくれないとき、代わりにアメックスが対応してくれるというもの。

海外旅行中の買い物や海外サイトの利用が多い人なら、安心してカード利用できる補償だと言えますね。

なお、リターン・プロテクションとキャンセル・プロテクションについては、以下のページでそれぞれくわしく説明しています。

アメックスのエンターテイメントサービスも利用できる

さらに、ANAアメックス・ゴールドはアメックスの充実したエンターテイメント・サービスも付帯します。

海外旅行と相性のよいサービスはありませんが、国内旅行の機会がある人やワインが好きな人なら活用できる可能性が高いですね。

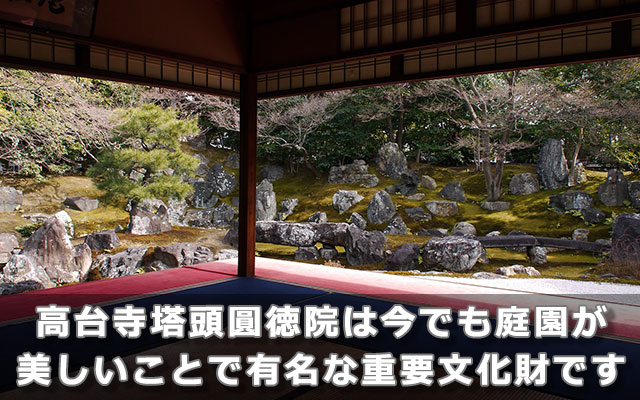

京都観光ラウンジの無料利用

京都観光中の休憩に利用できるアメックス会員専用の「京都観光ラウンジ」を無料で利用できます。

このラウンジは、京都市内のど真ん中(清水寺や祇園の近く)、高台寺塔頭圓徳院(いんとくいん)の中に設置された純和風の休憩所。

お茶やお菓子の接待を受けながら日本庭園を眺めながら一休みできるという、風情のあるラウンジです。

ここを利用できるのはアメックス会員だけなので、混雑を避けてゆっくりできるという魅力があります。

なお、アメックスの京都観光ラウンジについては以下のページでくわしく説明しています。

コットンクラブで会員限定特典

東京・丸の内のエンターテイメントクラブ「COTTON CLUE(コットン・クラブ)」で、ウェルカムドリンクなどの特典があります。

コットン・クラブはジャズやR&B、サウルといったいろいろなジャンルの音楽を生で楽しめるライブ・レストラン。

東京に旅行や出張の機会があれば、立ち寄ってみてもいいかもしれません。

新国立劇場の先行購入

国内でも有名な新国立劇場で、アメックス会員限定でチケットの先行購入などの特典が用意されています。

ゴールド・ワインクラブ

大手ワイン商社「エノテカ」のソムリエやバイヤーがワインに関する相談に乗ってくれ、電話でそのまま購入できるというサービス。

ワインが好きな方が「変わった(珍しい)ワインを飲んでみたい!」と思ったときや、「ワインを贈り物にしたいけど、どう選べばいいのかまったくわからん!」という場面で活用できます。

このサービスはアメックス限定で、直接エノテカに電話してもワインの相談には応じてもらえないので、希少で価値の高いサービスだと言えます。

なお、ゴールド・ワインクラブについては以下のページでくわしく説明しています。

海外へ行くならゴールド、行かないならクラシック

ここまで、2つのANAアメックス、クラシックとゴールドのちがいと選び方について説明しました。

2つのANAアメックスに共通して言える最大の特徴は、無期限にマイルを貯めることができるということ。

- 「普段はまったく飛行機には乗らないから、カード利用だけでマイルを貯めたい!」

- 「飛行機には乗るけど、マイルを貯めてビジネスクラスやファーストクラスを使いたい!」

こういった目標があるなら、ANAアメックスは唯一と言ってもいい選択肢です。

ほかのクレジットカードだとポイント有効期限は3年程度。その有効期限内にポイントをマイルに移行し、特典航空券などに交換しなければなりませんから。

そして2つのANAアメックスのちがいをザックリ言うと、海外旅行に適しているかどうか。

クラシックは年会費7,700円(税込)と、ゴールドとくらべて低額。そのため、普段のカード利用やANA国内線の利用ではマイルが貯めやすいのが特徴です。

国内線利用時に便利な空港ラウンジサービスや手荷物無料宅配サービスが付いているのも魅力ですね♪

ゴールドとくらべると海外旅行に関連するサービスが省かれてはいますが、ANA国際線を利用する機会が年に1回もない人にとっては何も問題はありませんね。

| 年会費(税込) | 7,700円 |

|---|---|

| 家族カード 年会費(税込) |

2,750円 |

| 入会資格 | 満20歳以上で安定した収入があること |

| 限度額 | 審査により個別に決定 |

| 海外旅行保険 | 最高3,000万円(利用付帯) |

| 国内旅行保険 | 最高2,000万円(利用付帯) |

| ショッピング保険 | 最高200万円 |

| ポイントプログラム | メンバーシップ・リワード 100円=1ポイント |

| マイル移行可能な 航空会社 |

ANA |

| 支払い方法 | 1回払い (リボ払い・分割払い・ボーナス1回払いは、 入会後6か月以降に申し込みにより利用可) |

| 発行日数 | 2〜3週間 |

当サイトを経由してカードをお申し込みいただくと、最大60,000マイル相当のボーナスポイントが!

そしてゴールドは、年会費34,100円(税込)とクラシックの4倍以上の年会費。その代わりにANA航空券購入時やフライトでのボーナスマイルが強化され、飛行距離が長い国際線でよりマイルが貯めやすくなっています。

さらに、充実した海外旅行保険や電話サポート、ビジネスクラス専用チェックインと、ANA国際線の利用と相性がよいサービスが充実しています。

なので、年に1~2回はANA国際線を利用しつつANAマイルを貯めたいなら、ゴールドがオススメです。

| 年会費(税込) | 34,100円 |

|---|---|

| 家族カード 年会費(税込) |

17,050円 |

| 入会資格 | 満20歳以上で安定した収入があること |

| 限度額 | 審査により個別に決定 |

| 海外旅行保険 | 最高1億円(利用付帯) |

| 国内旅行保険 | 最高5,000万円(利用付帯) |

| ショッピング保険 | 最高500万円 |

| ポイントプログラム | メンバーシップ・リワード 100円=1マイル |

| マイル移行可能な 航空会社 |

ANA |

| 支払い方法 | 1回払い (リボ払い・分割払い・ボーナス1回払いは、 入会後6か月以降に申し込みにより利用可) |

| 発行日数 | 2〜3週間 |

当サイトを経由してカードをお申し込み&3か月間の利用金額で最高122,000マイル相当のポイントプレゼント!

ゴールドは、ANA国際線に乗ることが多い人が3年以上ポイントを貯め続けてはじめて真価を発揮するカードやな。

もしも3年以内に貯めたポイントを特典航空券に交換してしまうんやったら、年会費が高いANAアメックス・ゴールドよりもANA VISAワイドゴールド(簡単な条件を満たせば年会費10,450円・税込)の方が、年会費が安い分得になるから。